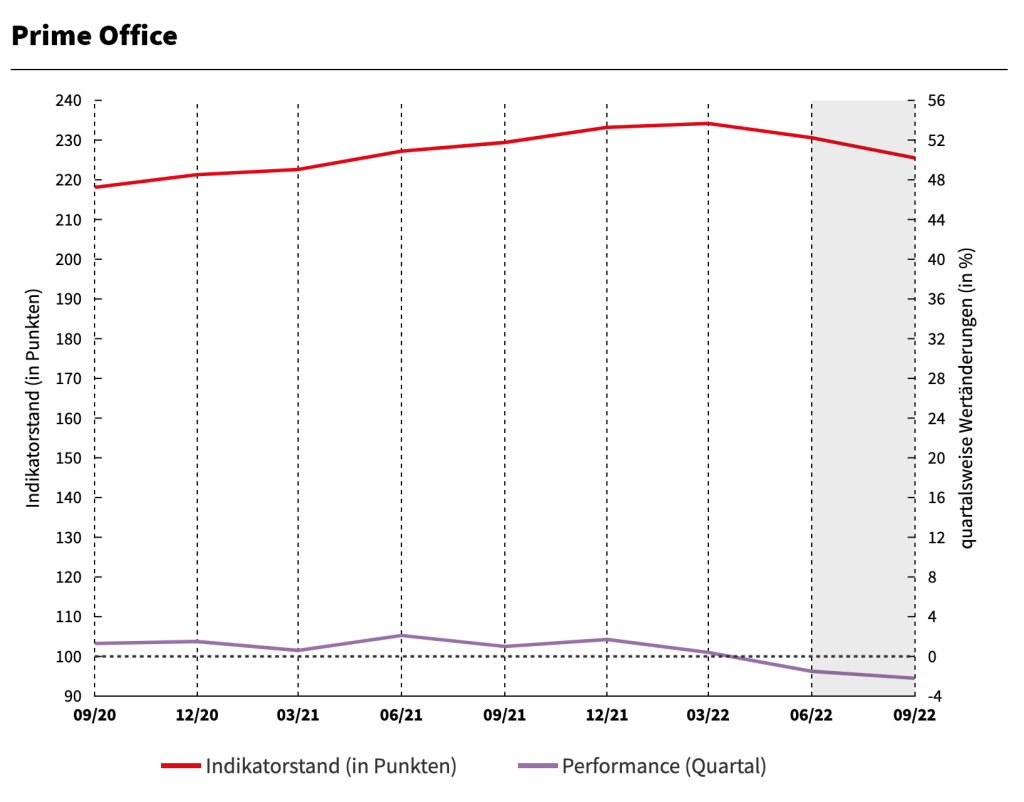

Im dritten Quartal 2022 setzt sich der Performancerückgang des Victor Prime Office fort. Der Indikatorstand für die beobachteten Toplagen der fünf deutschen Immobilienhochburgen Berlin, Düsseldorf, Frankfurt, Hamburg und München sinkt um 2,2 Prozent auf 225,5 Punkte. Im Vorquartal fiel der Indikator bereits um 1,5 Prozent. „Der Performancerückgang ist Ausdruck der momentanen großen Verunsicherung am Immobilienmarkt“, ordnet Ralf Kemper, Head of Valuation & Transaction Advisory JLL Germany, die Lage ein. Am Investmentmarkt äußere sich dies an einer weiterhin abwartenden Haltung der Akteure, die Preisbildung unter den „neuen Vorzeichen“ sei noch in vollem Gange. „Investoren ziehen Gebote während der Bieterverfahren zurück oder passen sie an, verkäuferseits kommt aktuell kaum noch neues Produkt auf den Markt“, beobachtet Kemper.

Das Immobilientransaktionsvolumen belief sich im dritten Quartal zwar insgesamt auf knapp 17 Milliarden Euro. Das Ergebnis kam jedoch dank vieler im Frühjahr angestoßener Vermarktungen sowie M&A-Transaktionen – allen voran die Übernahme der Deutschen Euroshop durch Oaktree und die Familie Otto – zustande.

Im Oktober senkten sowohl der Internationale Währungsfonds als auch die Bundesregierung ihre Konjunkturprognosen. Deutschland steuert auf eine Rezession zu. Dazu Ralf Kemper: „Die hartnäckige und historisch hohe Inflation und die gestiegenen Finanzierungskosten wirken massiv auf den Immobilienmarkt ein. Im Victor betrachten wir das Bürospitzensegment in den fünf Bürohochburgen. Hier sind die Auswirkungen der gesamtwirtschaftlichen und geopolitischen Lage weniger ausgeprägt als im restlichen Bundesgebiet. Dennoch ist auch hier die Zurückhaltung von Investoren spürbar, und überwiegend ist das Renditeniveau auch im Spitzensegment gestiegen. Die Städte differenzieren sich nun allerdings untereinander aus, es zählen nicht mehr nur Topfläche und Toplage, sondern auch das verfügbare Angebot. Zudem bestimmt zunehmend der im Markt vorhandene Mieterbesatz die Entwicklung des Victor-Indikators.“

ESG-Konformität beziehungsweise die Kosten für eine ESG-konforme Sanierung sind inzwischen in allen Investmententscheidungen angekommen, unterstreicht Kemper. „Wir sehen Investoren, die auf Basis negativer ESG-Due-Diligences von Kaufentscheidungen zurücktreten. Es wird spannend sein, wie sich in Zukunft die Kostenverteilung für ESG-Investitionen auf Käufer und Verkäufer verteilen wird.“

München sticht mit leichtem Performancewachstum heraus

Im Gegensatz zur negativen Gesamtperformance des Victor steigt der Indikator in München um 1,5 Prozent auf den neuen Stand von 243,3 Punkte an. Die anderen untersuchten Städte zeigen eine negative Entwicklung: Frankfurt landet mit minus 2,4 Prozent und 211,2 Punkten auf dem zweiten Platz, gefolgt von Hamburg mit minus 2,8 Prozent auf den neuen Indikatorstand von 243,6 Punkten. Trotz eines Rückgangs um 3,6 Prozent weist Berlin nach wie vor mit 247,2 Punkten den höchsten Indikatorstand auf. Der deutlichste Performancerückgang ist erneut in Düsseldorf festzustellen, wo der Victor um 4,7 Prozent auf 192,5 Punkte sinkt.

Die über alle Standorte gerechnete Jahresperformance rutscht aufgrund der zwei Rückgänge der Quartalsperformance nun ebenfalls mit minus 1,7 Prozent in den negativen Bereich. Analog zur Quartalsperformance bleibt einzig die Münchener Spitzenlage mit plus 3,4 Prozent positiv. Frankfurt liegt mit einer jährlichen Performance von minus 1,1 Prozent über dem Durchschnitt der Top Fünf, die übrigen Städte bleiben unter dem Schnitt: Hamburg (minus 2,8 Prozent) und Berlin (minus 3,0 Prozent) liegen im Jahresvergleich nah beieinander und Düsseldorf ist mit minus 6,7 Prozent das Schlusslicht.

Ralf Kemper kommentiert: „Die Toplagen haben sich im dritten Quartal heterogen entwickelt. War seit Ausbruch der Coronapandemie eine verstärkte Fokussierung auf Toplagen generell zu beobachten, beginnt nun eine Ausdifferenzierung nicht nur in Bezug auf Flächenqualität und Lage, sondern auch unter den betrachteten Top-Fünf-Städten. München trotzt dem allgemeinen Marktgeschehen mit einer stabilen Spitzenrendite im dritten Quartal sowie gleichzeitig starken Mietpreisanstiegen. Gutes Produkt mit bonitätsstarken Mietern ist in München offenbar weiterhin gefragt. Am Mietmarkt für Büroflächen herrscht in der Münchner Innenstadt mit einer Leerstandsquote von 1,2 Prozent ein deutlicher Nachfrageüberhang, sodass nicht nur die absoluten Premiumflächen eine Mietsteigerung erfuhren, sondern auch B-Flächen in A-Lage sowie A-Flächen in innenstadtnahen B-Lagen von der hohen Nachfrage profitierten. Topmieter drängen in die besten Lagen in München, und offenbar sind die Unternehmen bereit, höhere Mieten zu zahlen, um Mitarbeitern im Wettbewerb um Talente ein topausgestattetes und nachhaltiges Büro zu bieten.“

In Düsseldorf sei dagegen ein gegenläufiger Trend zu beobachten. Dort hätten der Anstieg der Spitzenrendite um 15 Basispunkte, die stagnierenden Spitzenmieten sowie gesunkenen Mieten in der Breite zu dem Performancerückgang geführt. „Die übrigen drei im Victor untersuchten Städte Berlin, Frankfurt und Hamburg befinden sich zwischen den beiden Extremen München und Düsseldorf. Gemein ist den Dreien aber ebenfalls eine deutliche Marktabkühlung. Die überwiegend positiven Impulse aus den Mietmärkten konnten die Renditeanstiege nicht kompensieren“, erläutert Kemper.

„Es gibt wichtige Fragen, die über die Entwicklung des Immobilienmarkts und damit auch des Victor entscheiden werden“, blickt Ralf Kemper in die Zukunft. „Wie lange werden die Vermietungsmärkte noch so stark und dynamisch bleiben und wie viel Zeit werden Marktakteure für den Preisfindungsprozess am Immobilieninvestmentmarkt benötigen? Werden sich nationale oder internationale Player als Erste aus der Schockstarre lösen und großvolumige Transaktionen abschließen? Wann wird wieder vermehrt Aktivität von institutionellen Investoren zu sehen sein und auf welchem Preisniveau? Relativ sicher erscheint, dass diese Fragen nicht bis Ende 2022 beantwortet sein werden: Für das vierte Quartal erwarten wir keinen üblichen Jahresendspurt, es fehlt am Investmentmarkt einfach sowohl an Produkt wie an Playern, die bereit sind, im Umfeld der Unsicherheit langfristige Investitionsentscheidungen zu treffen.“

Quell: JLL