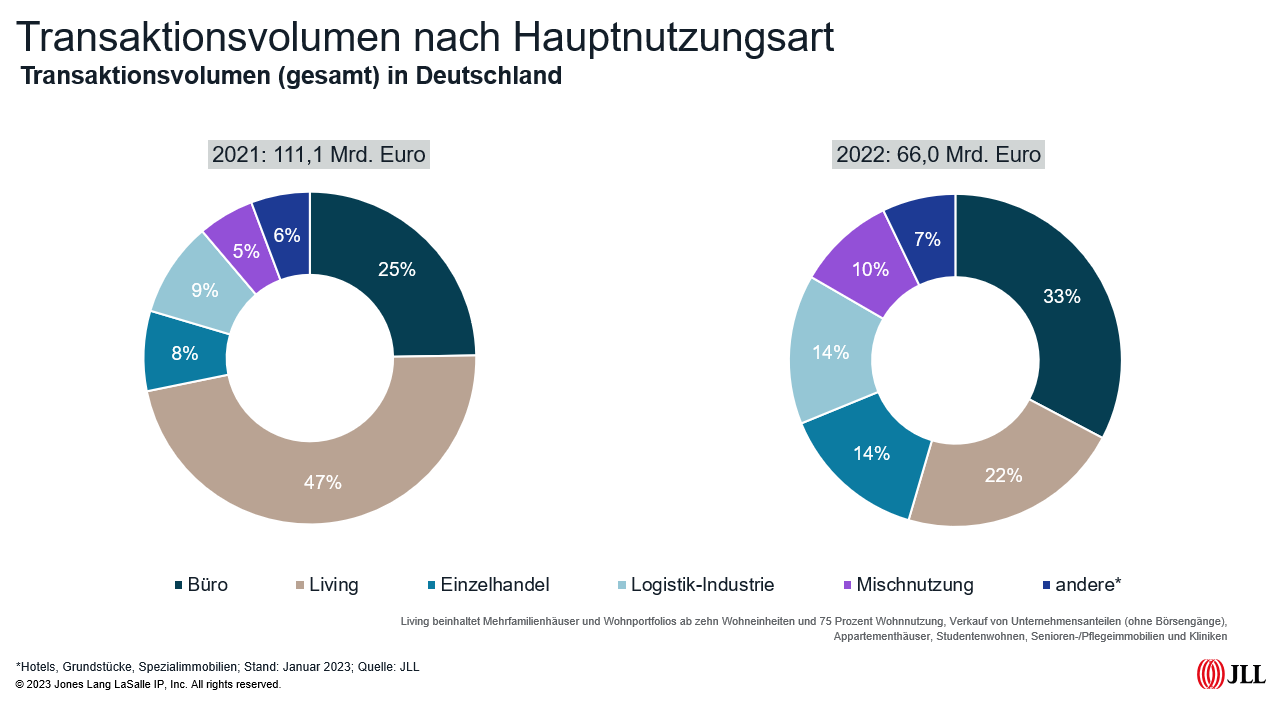

Der deutsche Investmentmarkt hat das Jahr 2022 mit einem Transaktionsvolumen inklusive der Nutzungen „Living“ von insgesamt 66 Milliarden Euro abgeschlossen. Wie bereits im Dezember prognostiziert, blieb das sonst zum Jahresende übliche Feuerwerk an Transaktionen diesmal aus. Das Ergebnis ist gleichbedeutend mit einem Minus von rund 41 Prozent gegenüber dem Rekordjahr 2021. Der Zehnjahresschnitt wird dagegen nur um rund acht Prozent verfehlt. „Dass der langfristige Vergleich relativ glimpflich ausfällt, ist auf die starke erste Jahreshälfte 2022 zurückzuführen, während das zweite Halbjahr zunehmend von Zurückhaltung und Marktbeobachtung der Investoren geprägt war“, sagt Dr. Konstantin Kortmann, Country Leader JLL Germany. Er erwartet, dass sich diese Entwicklung im ersten Halbjahr 2023 zunächst fortsetzen, dann aber schrittweise abbauen werde. „Die Marktakteure wollen sichergehen, dass sich die Zinsschraube wieder langsamer dreht oder verharrt, ehe sie investieren“, erläutert Kortmann.

Die Gründe für die verhaltenen Aktivitäten der Investoren sind hinlänglich bekannt: Mit der erneuten Anhebung der Leitzinsen um 50 Basispunkte durch die Europäische Zentralbank (EZB) Mitte Dezember wurde zwar ein etwas kleinerer Zinsschritt vorgenommen, die Kommentare der Währungshüter ließen jedoch keinen Zweifel daran, dass die Inflation nach wie vor deutlich zu hoch ist und weitere Zinserhöhungen folgen könnten. So sind im Nachgang des Zinsentscheids sowohl die Renditen zehnjähriger Staatsanleihen als auch die Finanzierungszinsen wieder kräftig gestiegen. Abzuwarten bleibt, wie der jüngste Rückgang der Preissteigerung im Dezember auf 8,6 Prozent an den Märkten aufgenommen wird. Gaspreisdeckel und gesunkene Öl- und Benzinpreise sind hauptverantwortlich für diesen relativ deutlichen Rückgang. Gleichwohl stieg die Kerninflation (exklusive der Komponenten Energie- und Lebensmittel) weiter an auf voraussichtlich 5,2 Prozent. „Hierauf wird in den nächsten Wochen und Monaten das Hauptaugenmerk der EZB liegen und ein weiterer Zinsschritt um 50 Basispunkte im Januar wäre sicherlich keine Überraschung“, meint Helge Scheunemann, Head of Research JLL Germany.

Renditedifferenz zwischen Staatsanleihen und Immobilien so gering wie seit 2008 nicht mehr

Mit der Rückkehr des Zinses sind klassische Finanzanlagen wieder vermehrt in den Fokus der institutionellen Anleger gerückt. Unter einer nominalen Betrachtung haben vor allem Bundesanleihen gegenüber Immobilien an Attraktivität gewonnen, was den Kapitalzufluss in den Immobilienmarkt besonders im zweiten Halbjahr gehemmt hat. Der Abstand von Immobilienrenditen zu zehnjährigen Staatsanleihen hat sich entsprechend im Verlauf des Jahres 2022 auf rund 0,5 Prozentpunkte reduziert, eine solch niedrige Renditedifferenz hat es seit 2008 nicht mehr gegeben. Bis Ende Dezember ist dieser Spread vor allem durch den Anstieg der Immobilienrenditen aber wieder auf fast einen Prozentpunkt gestiegen. Dennoch bleibt für die Jahresbilanz 2022 festzuhalten, dass insgesamt deutlich weniger frisches Kapital für Immobilienanlagen verfügbar war.

Vor diesem Hintergrund liegt der Investitionsschwerpunkt nicht mehr länger in der Null- und Negativzinsflucht, sondern beim Inflationsschutz und der Realzinssicherung. „Je länger das inflationäre Umfeld anhält, wobei auch drei Prozent bis fünf Prozent viel sind, desto mehr werden sich Versicherer, Pensionskassen und private Anleger mit dem Kaufkraft- und Vermögensverlust auseinandersetzen und auf Anlagen setzen, welche bestmöglichen Schutz vor der Teuerung bieten“, sagt Jan Eckert, Head of Capital Markets JLL DACH. Diese Orientierungsphase dürfte noch einige Wochen anhalten, doch sobald die Rekalibrierung der Preisniveaus beendet ist, sollte wieder mehr Kapital in die Assetklasse Immobilie fließen. Dass Kapital verfügbar ist, steht für Jan Eckert außer Frage: „Privates Kapital aber auch ausländische Fonds haben 2022 viel Geld eingesammelt und sind bereit zu investieren, warten aber derzeit noch ab, ob weitere Korrekturen folgen.“ Nicht immer träten diese erhöhten Renditeerwartungen aber auch ein: „Sobald Zins- und Konjunkturerwartungen sich verbessern und die langfristigen Zinsen sinken, werden wir einen zügigen ,Rebound‘ der Renditen sehen. Hier zu lange zu warten, um in der Talsohle zu fischen, kann auch daneben gehen. Dann bleibt aus dem ursprünglichen Core-Kapital nur der Weg in eine Style Drift, um die höheren Renditeerwartungen mit höheren Risiken einzukaufen. Der Rendite Rebound 2010 in Madrid hat beispielsweise zwischen totaler Illiquidität und Vorkrisenniveau gerade mal drei Monate gedauert“, skizziert Eckert. Eine Style Drift tritt dann ein, wenn die angekündigte Anlagestrategie und die tatsächliche Umsetzung nicht mehr deckungsgleich sind.

Transaktionsvolumen im Schlussquartal 2022 so niedrig wie seit 2012 nicht mehr

Ohne die traditionelle Jahresendrallye liegt das vierte Quartal 2022 mit einem Transaktionsvolumen von 13 Milliarden Euro in etwa auf dem Niveau des zweiten Quartals. Es war somit das schwächste Schlussquartal der vergangenen zehn Jahre. Zuletzt hatte der Markt im vierten Quartal 2012 mit 13,6 Milliarden Euro ein ähnlich niedriges Volumen erzielt. „Dennoch haben einige große Transaktionen stattgefunden: Immerhin fanden 22 Objekte oder Portfolios mit Verkaufspreisen von jeweils mehr als 100 Millionen Euro neue Eigentümer“, bilanziert Scheunemann.

Als größte Transaktion des vierten Quartals wurde die nunmehr auf knapp 90 Prozent angewachsene Anteilsübernahme der S Immo durch die CPI Property Group registriert. Auf die Immobilien in Deutschland entfällt dabei ein Transaktionswert von über 1,2 Milliarden Euro. Danach folgt als zweitgrößte Transaktion der Verkauf weiterer Teile des Quartiers Heidestraße in Berlin durch Aggregate Holdings an die österreichische Gesellschaft Imfarr für knapp 490 Millionen Euro. Doch nicht nur diese großvolumigen Transaktionen sprechen dafür, dass der Investmentmarkt nach wie vor funktioniert. Denn gerade auch im mittleren Segment zwischen 50 Millionen und 100 Millionen Euro summieren sich die Transaktionen auf knapp drei Milliarden Euro für die drei Monate Oktober bis Dezember und auf rund 14,2 Milliarden Euro für das Gesamtjahr 2022 und damit nur rund 1,4 Milliarden weniger als im Rekordjahr 2021.

Wie in den Jahren zuvor wurde das Gros des Transaktionsvolumens durch deutsche Käufer bestimmt. Aber auch das Vertrauen internationaler Akteure in den Immobilienmarkt in Deutschland ist nach wie vor vorhanden. Sechs der sieben größten Transaktionen des Gesamtjahres 2022,die zusammen immerhin über elf Milliarden Euro ausmachen, fanden mit ausländischer Beteiligung auf Käuferseite statt.

Die deutsche Hauptstadt musste gleichwohl gemeinsam mit Köln den größten prozentualen Verlust in Bezug auf das gehandelte Volumen hinnehmen. Für 2022 stehen fast elf Milliarden Euro in Berlin zu Buche, ein Rückgang von 71 Prozent gegenüber 2021. Allerdings wurde das Berliner Ergebnis für 2021 maßgeblich von der Übernahme der Deutsche Wohnen durch die Vonovia geprägt. Nur Hamburg (6,3 Milliarden Euro) und Düsseldorf (2,8 Milliarden Euro) konnten in etwa ihr Vorjahresergebnis bestätigen. In Summe macht sich aber vor allem in den sieben Metropolen das vorsichtige Agieren von Investoren und Finanzierern und dem damit resultierenden Ausbleiben von größeren Transaktionen deutlich bemerkbar. Die für das Gesamtjahr gehandelten rund 32 Milliarden Euro sind gleichbedeutend mit einem überdurchschnittlichen Rückgang von 55 Prozent im Vergleich zum Vorjahr und in der Aggregation machen die „Big 7“ nur noch 48 Prozent des bundesweiten Transaktionsvolumens aus. „Die gute Nachricht ist aber, dass aktuell fehlende Transaktionen nicht komplett aufgegeben wurden und im Laufe des Jahres 2023 bei einer Konsolidierung der Marktfaktoren auch relativ zügig wieder in den Verkaufsprozess gelangen könnten“, sagt Scheunemann.

Die Summe der Einzeltransaktionen erreichte zum Ende des Jahres ein Volumen von 38,6 Milliarden Euro und damit 27 Prozent weniger als noch 2021. Einen deutlich höheren Rückgang verzeichneten die Portfoliotransaktionen: Sie erzielten knapp 27,4 Milliarden Euro und liegen damit 53 Prozent unter dem Vorjahreswert.

Mit fast 22 Milliarden Euro wurde das meiste Kapital in Büroimmobilien investiert (33 Prozent des gesamtdeutschen Transaktionsvolumens). Es folgt das Segment Living mit 14,4 Milliarden Euro (22 Prozent). Logistikimmobilien kommen auf 9,6 Milliarden Euro und erhöhten ihren relativen Anteil auf fast 15 Prozent. Das zum Ende des dritten Quartals erfolgte Revival der Einzelhandelsimmobilien hat sich auf Jahressicht bestätigt: Mit einem Volumen von 9,4 Milliarden Euro (14 Prozent) liegen diese nur noch knapp hinter den Logistikimmobilien, und vor allem lebensmittelgeankerte Fach- und Supermärkte konnten ihren Ruf als Stabilitätsanker bewahren.

Während für die beiden stärksten Assetklassen Living und Büro das letzte Quartal des Jahres gleichzeitig das schwächste war, gilt dies nicht für Logistik und Einzelhandel, und schon gar nicht für gemischtgenutzte Immobilien. Diese Assetklasse erzielte mit 2,3 Milliarden Euro ihr bestes Quartalsergebnis und kam auf insgesamt 6,3 Milliarden Euro. Darin enthalten ist als größte Transaktion die Unternehmensübernahme der S Immo. Im derzeitigen Marktumfeld erscheint die Diversifikation über mehrere Nutzungen hinweg aber auch bei Einzeltransaktionen als ein probates Mittel, um das objektspezifische Risiko so gering wie möglich zu halten. „Hier würde ich Living und Büro auf keinen Fall zu früh deklassieren“, meint Jan Eckert. „Für beide Assetklassen stimmen die Fundamentaldaten. In Living wird viel zu wenig gebaut, für eine weiterhin wachsende Nachfrage nach Wohnraum. Die hohe Beschäftigungsrate im Dienstleistungssektor führt derweil zu sehr hohen Vermietungsumsätzen im Bürobereich. Beides spricht für einen starken Rebound dieser Sektoren.“ Der Einzelhandel habe schon während der Covid-Pandemie stark korrigiert und laufe daher entsprechend gut auf angepasstem Niveau. „Und auch in der Logistik haben wir keine Strukturprobleme. Wenn wir den kurzen ,Hype‘ während der Lockdowns ausblenden, sind auch hier vernünftige Preise am Markt erzielbar. Damit hängt der Rebound vor allem vom Inflations- und Zinsverlauf ab und dort wird mit jeder Woche der Trend klarer“, sagt Eckert.

Renditen steigen deutlich an

Mit dem Ende der Nullzinspolitik der Notenbanken sind 2022 nicht nur alternative Investitionsanlagen wieder attraktiver geworden, auch die Finanzierungszinsen tendierten deutlich nach oben. Der Stichtagsvergleich vom 3. Januar 2022 und 30. Dezember 2022 zeigt ein Plus bei den fünfjährigen Swap-Sätzen von 319 Basispunkten auf einen Stand, der seit 2008 nicht mehr registriert wurde. Infolgedessen war es nur eine Frage der Zeit, bis auch die Immobilienrenditen eine entsprechende Bewegung zeigten.

Im Jahresvergleich legten die Spitzenrenditen in den einzelnen Assetklassen zwischen 15 Basispunkten für Shoppingcenter und 90 Basispunkten für Logistikimmobilien zu. Dazwischen liegen die Spitzenrenditen für Büroimmobilien, die im Mittel in den Big 7 um 67 Basispunkte anstiegen, sowie für Fachmarktprodukte (plus 40 Basispunkte) und innerstädtische Geschäftshäuser mit einem Plus von 30 Basispunkten. Bei Büros steht mit einem Mittelwert von 3,31 Prozent erstmals seit dem zweiten Quartal 2019 wieder eine Drei vor dem Komma, bei Objekten von nur durchschnittlicher Qualität in Toplage sind die Anfangsrenditen sogar auf 4,22 Prozent gestiegen und bei älteren Büroimmobilien in B-Lagen mit kurzen Restlaufzeiten der Mietverträge zeigt sich erstmals seit 2018 wieder eine Fünf vor dem Komma.

Investoren können wieder mehr Risiken einpreisen

Das Renditeniveau wirkt sich laut Jan Eckert auch auf das Verhalten der Akteure im Markt aus: „Die in der Vergangenheit zum Teil sehr tiefen Renditen im Core-Bereich haben auch die Risikobereitschaft von Käufern stark eingeschränkt. Bei etwas höheren Renditen können wieder Risiken eingepreist werden, was per se nicht schlecht für einen Markt ist und hilft, ausreichend Liquidität herzustellen. Die aktuelle Entwicklung könnte daher dazu führen, dass manche Transaktionen wieder schneller abgeschlossen werden.“ Das sei gut für den Markt, denn das Kapital werde in allen Risikoklassen gebraucht, so Eckert.

Insgesamt spiegelt das aktuelle Preisniveau auch das Verhalten der Investoren und der finanzierenden Banken wider, die ihre Risikoaversion deutlich erhöht haben.

Beim Ausblick für 2023 wird es laut Helge Scheunemann darauf ankommen, sich mit den neuen Rahmenbedingungen zu arrangieren: „Fakt ist, dass es eine Rückkehr zu den Nullzinsen der vergangenen Jahre nicht geben wird und der Anpassungsprozess bei einer Vervierfachung der Finanzierungskonditionen nicht vonstattengehen kann, ohne Spuren zu hinterlassen. Entscheidend wird sein, dass ein Korridor gefunden wird, in dem sich Margen und Kapitalmarktzins einpendeln und mit denen Investoren und Entwickler verlässlich kalkulieren können.“ Die Zügel in der Hand haben dabei die Notenbanken. Für Investoren ergeben sich aktuell im Zuge steigender Renditen selektiv gute Einstiegsmöglichkeiten, bevor in der zweiten Jahreshälfte 2023 eine Konsolidierung oder sogar eine neue Renditekompression einsetzen könnte.

Quelle: JLL