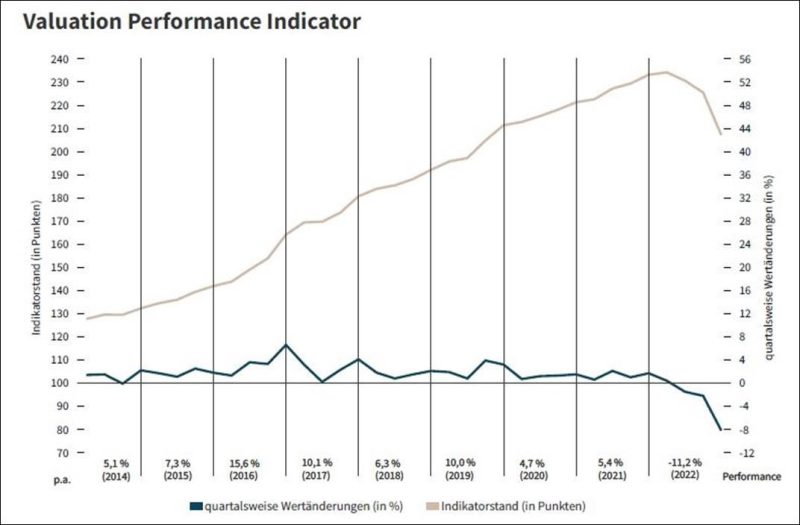

Die Jahresperformance des Victor Prime Office für 2022 sinkt mit 11,2 Prozent so stark wie noch nie seit der Premiere im ersten Quartal 2004. Während die Einbußen im zweiten und dritten Quartal noch gemäßigt ausfielen (minus 2,2 Prozent und minus 1,5 Prozent), ging es im vierten Quartal mit minus 8,2 Prozent deutlich nach unten. Insgesamt notiert der Indikatorstand für die beobachteten Toplagen der deutschen Immobilienhochburgen Berlin, Düsseldorf, Frankfurt, Hamburg und München Ende Dezember 2022 bei 207,1 Punkten und damit auf dem Niveau der zweiten Jahreshälfte 2019.

Alle fünf betrachteten Städte weisen im vierten Quartal eine negative Performance im Vergleich zum Vorquartal auf. Dabei erstreckt sich die Spanne von minus drei Prozent in der Düsseldorfer Bankenlage bis minus elf Prozent in der Frankfurter Bankenlage.

„Der starke Rückgang des Victor-Performanceindex im vierten Quartal kommt nicht überraschend“, kommentiert Ralf Kemper, Head of Valuation & Transaction Advisory JLL Germany, die Zahlen. „Ausschlaggebend sind die deutlichen Anstiege der Spitzenrenditen an allen untersuchten Standorten. Wenngleich nach wie vor relativ wenige Transaktionen stattgefunden haben und der übliche Jahresendspurt im Jahr 2022 ausblieb, sprechen die beobachteten Preise sowie die laufenden Bieterverfahren und Verkaufsprozesse eine deutliche Sprache: Das Renditeniveau für Büroimmobilien ist Ende 2022 spürbar höher als im Jahr davor“, erläutert Kemper.

Transaktionen auf dem alten Preisniveau, wie sie in den ersten drei Quartalen des Jahres noch stattfanden, blieben im vierten Quartal endgültig aus. „Von einem historisch geringen Renditeniveau kommend, in dem sich Transaktionen vor allem durch das Niedrigzinsumfeld gerechnet haben, schlagen im vierten Quartal Leitzinserhöhungen und Finanzierungskonditionen für Investoren endgültig auf das Gebotsverhalten von Investoren durch. Wir erwarten nicht, dass sich diese Rahmenbedingungen für Investoren kurzfristig ändern werden.“

Das Investitionsvolumen am Büroimmobilienmarkt lag im vierten Quartal bei lediglich 1,9 Milliarden Euro. Ein historisch niedriger Wert, nicht nur für ein Schlussquartal. Der Mittelwert der vergangenen 24 Quartale beträgt 7,1 Milliarden Euro. Ralf Kemper: „Im Gegensatz zur letzten Immobilienkrise in den Jahren 2008 und 2009, als sich die rückläufige Tendenz des Victor-Index eins zu eins an der Entwicklung von Verkaufspreisen ablesen ließ, sehen wir aktuell noch wenig Transaktionsgeschehen. Der Druck auf Verkäuferseite, möglicherweise Preisabschläge akzeptieren zu müssen, scheint in dieser Marktphase weniger hoch zu sein. Gründe hierfür sind die Existenz von mehr Kapital auf dem Markt sowie konservativere Finanzierungen im Vergleich zur letzten Krise, als extrem hohe Beleihungsausläufe weniger die Ausnahme als die Regel waren.“

Robuste Vermietungsmärkte federn Wertrückgänge ab

Im Gegensatz zum schwachen Transaktionsmarkt haben sich die Vermietungsmärkte im Jahr 2022 ausgesprochen stark präsentiert. In den sieben Immobilienhochburgen wurden 2022 insgesamt rund 3,5 Millionen m² Bürofläche vermietet, ein Plus von knapp sieben Prozent im Vergleich zum Vorjahr. Erstklassige Flächen sind besonders nachgefragt und die Spitzenmieten kletterten an allen betrachteten Standorten nach oben, teilweise kräftig – und das trotz wachsender Leerstandsquoten. In Düsseldorf stieg die Spitzenmiete auf Basis großflächiger Abschlüsse zu Rekordmieten so stark wie noch nie. Der Vergleich mit den weniger dynamischen Durchschnittsmieten zeigt die weitere Ausdifferenzierung zwischen erstklassigen Flächen und Flächen in älteren Gebäuden oder mit einfacherem Ausstattungsstandard. „Am Vermietungsmarkt zeichnet sich ein Trend zu ,kleiner, aber feiner‘ ab“, sagt Kemper. Umzugswillige Unternehmen suchten häufig etwas weniger Bürofläche, als sie aktuell nutzen. „Das ist sicherlich eine Folge des gestiegenen Homeoffice-Anteils. Gleichzeitig bevorzugen sie Topflächen und achten auf ESG-Konformität.“

Das Angebot an diesen Flächen ist begrenzt und neue Projektentwicklungen werden derzeit kaum angestoßen. „Wenngleich eine Pipeline mit laufenden Projekten noch vorhanden ist, sehen wir Verschiebungen oder Aufgabe von Projekten, die noch nicht begonnen wurden. Diese perspektivische Verknappung des Angebotes dürfte dazu führen, dass in den kommenden Quartalen andere Städte dem Beispiel Düsseldorfs folgen und Vermietungen der besten Objekte in den Toplagen auf sehr hohen Preisniveaus zu weiteren kräftigen Sprüngen in der Spitzenmiete führen werden. Engpässe in den Toplagen kann andererseits aber auch bedeuten, dass Unternehmen auf erstklassig ausgestattete Büros in schwächeren Lagen ausweichen müssen, sofern diese dort vorhanden sind“, erläutert Kemper.

Performance sinkt in allen fünf Immobilienhochburgen

Außerdem relativiert er: „Der Rückgang des Victor im vierten Quartal 2022 wurde durch die Renditeänderungen besonders im Spitzensegment getrieben, die starken Vermietungsmärkte wirken sich dämpfend aus. Mietsteigerungen in Büroportfolios durch Indexanpassungen im Zuge der hohen Inflation fangen ebenfalls einen Teil der Wertrückgänge auf, sodass die Bewertungsanpassungen etwas weniger stark ausfallen, als sich das aus der isoliert betrachteten Renditeanpassung ergeben würde.“

Den höchsten Indikatorstand weist mit 226 Punkten die Hamburger Innenstadt auf (minus 7,2 Prozent). Der vormalige Spitzenreiter Berlin liegt mit 225,4 Punkten knapp dahinter (minus 8,8 Prozent). Auf Rang drei folgt die Münchener Innenstadt (minus 8,6 Prozent auf 222,4 Punkte) und mit gehörigem Abstand die Frankfurter Bankenlage (minus elf Prozent auf 188 Punkte) sowie die Düsseldorfer Bankenlage (minus drei Prozent auf 186,7 Punkte).

*Total Return: Beobachtete Jahresperformance des Indikators zuzüglich des erwarteten Returns auf den Cashflow (Nettoanfangsrendite des Vorjahres)

Die über alle Standorte gerechnete Jahresperformance rutscht aufgrund der erneuten Verluste im vierten Quartal ebenfalls an allen Standorten weiter ins Minus. In München ist der Rückgang im Jahresvergleich mit minus 8,8 Prozent noch am niedrigsten. Düsseldorf und Hamburg erzielen mit minus 9,9 Prozent bzw. mit minus 10,1 Prozent ebenfalls Werte über dem Mittelwert der betrachteten Städte in Höhe von 11,2 Prozent. Berlin liegt mit minus zwölf Prozent unter dem Schnitt und analog zur Quartalsperformance fällt der Rückgang in Frankfurt mit minus 14,1 Prozent am stärksten aus.

Ralf Kemper bilanziert: „Ob mit den Renditeanstiegen des Jahres 2022 nun eine Bodenbildung erreicht ist oder weitere Anpassungen folgen, bleibt weiter abzuwarten und hängt in erheblichem Maße von der Entwicklung der Zinspolitik ab. Zumindest scheint sich die Inflation langsam abzuschwächen und auch die Wirtschaftsaussichten hellen sich auf. Die Volatilität wichtiger Einflussfaktoren auf die Transaktionsentscheidung führt aber nach wie vor dazu, dass Prozesse abgebrochen werden. Alle Marktteilnehmer hoffen daher auf Stabilität an den Finanzierungsmärkten, um Entscheidungen wieder auf einer verlässlichen Basis treffen zu können. Das Anspringen der Transaktionsmärkte würde in der Folge wieder mehr Evidenz und damit Sicherheit über das Preisniveau für Büroimmobilien mit sich bringen.“

Quelle: JLL