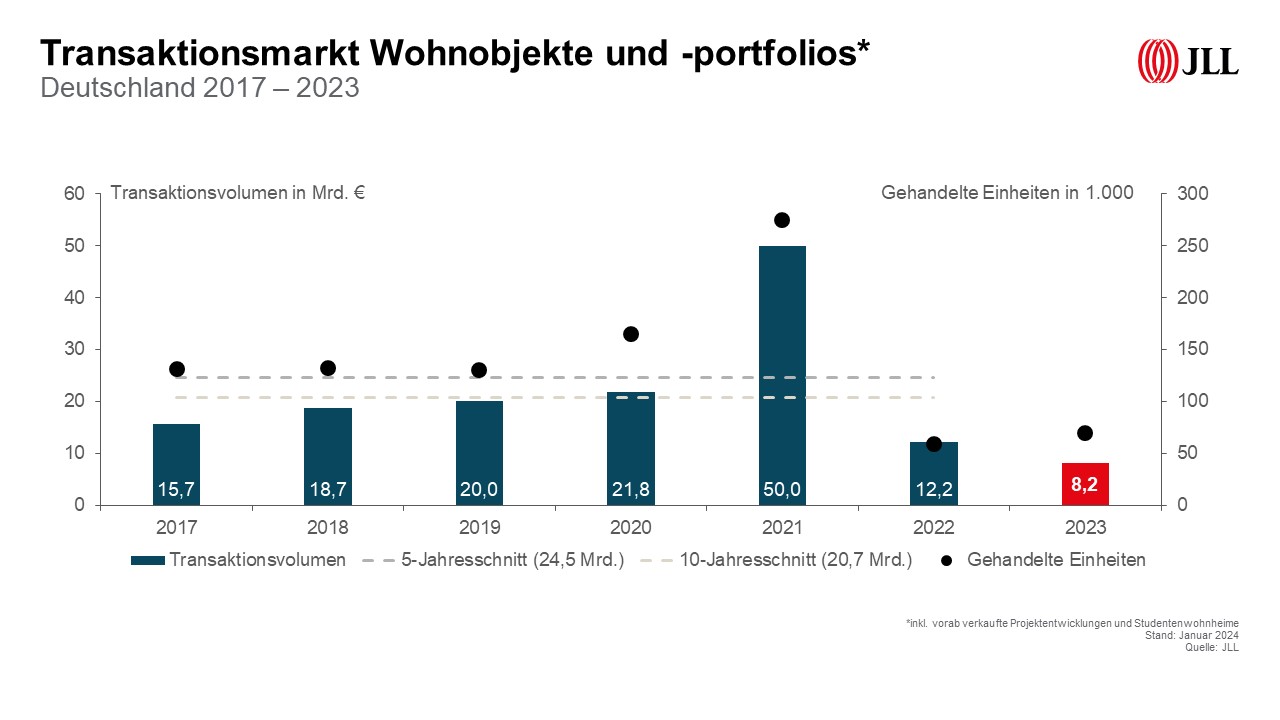

Trotz einer aufkommenden Dynamik zum Jahresende hat sich der Wohninvestmentmarkt 2023 insgesamt äußerst schwach präsentiert. Mit einem Transaktionsvolumen* von 8,2 Milliarden Euro wurde der Vorjahreswert (12,2 Milliarden Euro) deutlich unterschritten. Im Vergleich zum Fünfjahresschnitt (24,5 Milliarden Euro) fällt der Rückgang mit 67 Prozent noch kräftiger aus. Die Zahl der gehandelten Wohneinheiten ist dagegen von 59.000 auf rund 70.000 Wohnungen gestiegen.

Einen Aufwärtstrend zeigte das vierte Quartal: Investments von rund 2,3 Milliarden Euro bedeuten einen Zuwachs von 61 Prozent im Vergleich zum dritten Quartal und ein Plus von knapp 16 Prozent im Vergleich zum Vorjahresquartal. Zwar fällt auch die Anzahl der Abschlüsse mit 56 höher aus als in den anderen drei Quartalen dieses Jahres. Im Vorjahreszeitraum wurden allerdings 72 Transaktionen gezählt. Für das Gesamtjahr 2023 ergibt sich eine Marktaktivität von 193 Abschlüssen (Vorjahr: 373).

„Die Spitzenrenditen sind in den großen deutschen Immobilienmetropolen 2023 im Schnitt um 73 Basispunkte gestiegen und liegen nun bei rund 3,7 Prozent. Trotz der erfolgten Preisanpassung finden nach wie vor relativ wenige Transaktionen statt. Wer nicht unter Druck steht, sieht zurzeit häufig von einem Verkauf ab“, sagt Michael Bender, Head of Residential JLL Germany.

Daran ändert auch das zuletzt gesunkene Zinsniveau nur wenig. So lagen die Konditionen für zehnjährige Hypothekenkredite nach ihrem Höchststand im Oktober von etwa 4,25 Prozent zum Jahresende bei rund 3,45 Prozent. „Ein sinkendes Zinsniveau und vor allem sinkende Kapitalkosten verbessern die Erschwinglichkeit für Kreditnehmer weiter, sodass grundsätzlich mit einem weiteren Anstieg der Nachfrage zu rechnen ist. Allerdings mit gebremster Dynamik, da sich der hemmende Faktor auf der Finanzierungsseite von den Kapitalkosten inzwischen in Richtung Verfügbarkeit verschoben hat und die Zinssenkungen durch erhöhte Kosten bei den Banken nicht vollumfänglich bei den Kunden ankommen“, erläutert Helge Scheunemann, Head of Research JLL Germany.

So agieren die Kreditgeber bei Neufinanzierungen restriktiver und konzentrieren sich beispielsweise verstärkt auf die Betreuung ihrer Bestandskunden. Zudem sind sie bei der Qualität der Assets weiterhin selektiv: Vor allem qualitativ gute Assets oder Bestandsobjekte mit ausreichend Eigenkapital und einem belastbaren Plan zur Transformation unter Berücksichtigung von ESG-Themen haben bessere Chancen. Mit der Umsetzung der Eigenkapitalvorschriften von Basel IV sind weitere Restriktionen zu erwarten. „Die Banken sind zurzeit das Zünglein an der Waage. Sie haben einen wesentlichen Einfluss darauf, ob Transaktionen zum erfolgreichen Abschluss geführt werden“, sagt Scheunemann.

Vier Großdeals und ansonsten viel Klein-Klein

Geprägt wurde das Transaktionsgeschehen 2023 von Großabschlüssen. So entfielen allein rund drei Milliarden Euro oder 37 Prozent des gesamten Investmentvolumens auf vier Verkäufe von Vonovia: zwei an CBRE IM und zwei an Apollo. Während CBRE IM zwei größere Wohnungsbestände direkt von Vonovia erwarb, sicherte sich Apollo jeweils Beteiligungen an Wohnungsportfolios.

Ohne diese Transaktionen betrug die durchschnittliche Dealgröße lediglich 27 Millionen Euro. Rund die Hälfte der Abschlüsse entfiel auf das Segment unterhalb von zehn Millionen Euro. Im Vorjahr waren es knapp ein Drittel der Transaktionen, die unter dieser Marke gelegen hatten. Daraus wird deutlich, dass die Marktaktivität insgesamt von kleineren Abschlüssen bestimmt wurde.

Asset- und Fondsmanager dominieren die Käuferseite

Auffallend ist zudem die Dominanz von eigenkapitalstarken Akteuren. Zwei Drittel der Transaktionen wurden von Asset- und Fondsmanagern auf der Käuferseite begleitet. In den letzten fünf Jahren lag der Anteil dieser Gruppe lediglich bei 22 Prozent. „Eine solche Einseitigkeit auf der Käuferseite war in der Vergangenheit selten zu beobachten gewesen“, analysiert Dr. Sören Gröbel, Director of Living Research JLL Germany.

Bevorzugt wurden Immobilien in guten Lagen, die einen Renditehebel bei überschaubarem Aufwand in den Objekten aufwiesen. Entsprechend fiel der Anteil der Objekte im Core-plus-Segment mit rund 88 Prozent am gesamten Transaktionsvolumen besonders hoch aus. Zum Vergleich: Im Schnitt der vergangenen fünf Jahre betrug der Anteil der Core-plus-Objekte 47 Prozent. Kaum von Bedeutung waren im abgelaufenen Jahr Forward-Deals, die lediglich neun Prozent zum Gesamtvolumen beitrugen. In den vergangenen fünf Jahren lag deren Marktanteil noch bei 25 Prozent.

Probleme der Projektentwickler und politische Unsicherheit lassen Neubautätigkeit einbrechen

Probleme beim Einzelvertrieb von Eigentumswohnungen im Erstverkauf sowie sinkende Immobilienbewertungen zwingen die Projektentwickler, Zwischen- und Anschlussfinanzierungen zu deutlich restriktiveren Bedingungen abzuschließen, was zu einem hohen Bedarf an neuem Eigenkapital führt. Die Eigenkapitalbeschaffung gestaltet sich in einem sich verschlechternden Marktumfeld jedoch äußerst schwierig. Dies führt vermehrt zu Zahlungsschwierigkeiten und Insolvenzen bei Projektentwicklern, was sich auf die Neubautätigkeit niederschlägt.

Hinzu kommt die wohnungspolitische Unsicherheit durch den Ende 2023 vom Bundesverfassungsgericht für rechtswidrig erklärten Nachtragshaushalt 2021, wodurch die Bundesregierung den Bundeshaushalt 2024 neu verhandeln muss. Durch notwendig gewordene Einsparungen stehen staatliche Förderungen wie die geplante degressive Sonder-Afa oder Förderprogramme der KfW auf dem Prüfstand. Für 2024 dürfte es laut Gröbel daher wenig Spielraum für neue Impulse im Wohnungsneubau geben: „Dies bedeutet zusätzliche Planungsunsicherheit, die mit Kosten verbunden ist. Vor diesem Hintergrund und aufgrund des deutlichen Rückgangs der Baugenehmigungen und der anhaltenden Zurückhaltung der Projektentwickler rechnen wir damit, dass das Neubauvolumen in den kommenden Jahren weiter sinken wird und spätestens im Jahr 2025 die Marke von 200.000 Wohnungen unterschreiten könnte.“

Insbesondere für die Mietwohnungsmärkte bedeutet dies eine weitere Verschärfung des bestehenden Nachfrageüberhangs. So wird die zögerliche Nachfrage nach Wohneigentum zu einer zusätzlichen Nachfrage nach Mietwohnungen führen. In der Folge ist mit einer anhaltenden Dynamik bei den Mieten zu rechnen. „Wir gehen davon aus, dass die Mieten mittel- und langfristig weiter steigen werden, da in den meisten Regionen Deutschlands die Nachfrage auch in den nächsten Jahren das schrumpfende Angebot an neuen Wohnungen deutlich übersteigen wird“, so Gröbel.

Bessere Rahmenbedingungen für Wohninvestments sorgen für Marktbelebung

Mit den dynamischen operativen Ertragserwartungen, den geringeren Kapitalkosten und den bereits erfolgten Renditeanstiegen könnte sich ein interessantes Zeitfenster im aktuellen Zyklus des Wohnimmobilienmarktes auftun, das sich positiv auf die Nachfrage und damit auf die Marktaktivität auswirken dürfte. Für das Gesamtjahr 2024 rechnet JLL mit einem Anstieg der Abschlüsse um 20 bis 30 Prozent. Der Anteil von Forward-Deals dürfte weiterhin gering bleiben. Dafür ist von einem verstärkten Verkauf von Grundstücken aus Insolvenzen auszugehen.

„Der Wohninvestmentmarkt wird sich 2024 weiter beleben. Aufgrund der Vorsicht der Marktteilnehmer wird dies allerdings in kleinen Schritten erfolgen und eher zum zweiten Halbjahr spürbar werden. Für dieses Jahr rechnen wir mit einem moderaten Anstieg des Transaktionsvolumens auf eine Spanne zwischen neun und elf Milliarden Euro“, sagt Michael Bender.

Quelle: JLL