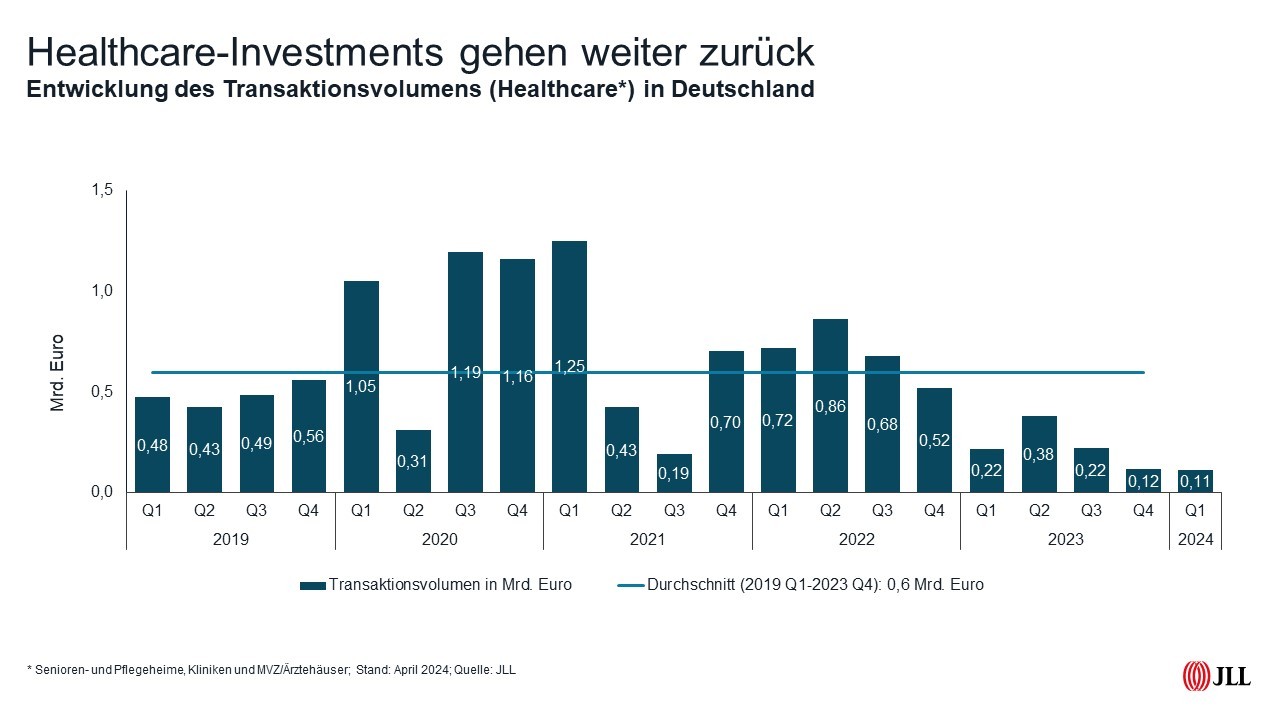

Auf dem Investmentmarkt für Pflegeheime, Seniorenimmobilien und Kliniken herrscht auch zu Beginn des Jahres 2024 Zurückhaltung. Nach einem mageren Transaktionsvolumen im Schlussquartal 2023 in Höhe von 0,12 Milliarden Euro ist der Umsatz in den ersten drei Monaten des laufenden Jahres auf 0,11 Milliarden Euro gefallen. Das entspricht der Hälfte des Transaktionsvolumens des Vorjahreszeitraums (0,22 Milliarden Euro) und liegt deutlich unter dem durchschnittlichen Quartalsumsatz der vergangenen fünf Jahre (0,6 Milliarden Euro).

„Der niedrige Umsatz im ersten Quartal 2024 kommt nicht überraschend. Im Gegensatz zum Vorjahr fehlten die Überhänge aus dem Vorquartal, also bereits vertraglich fixierte Transaktionen, die aber noch nicht final vollzogen wurden“, erläutert Peter Tölzel, Team Leader Healthcare Investment JLL Germany.

Nur sechs Abschlüsse wurden im ersten Quartal registriert. Elf Gesundheitsimmobilien wechselten dabei den Eigentümer. 70 Prozent des Investmentvolumens entfallen auf Pflegeheime, die restlichen 30 Prozent auf Medizinische Versorgungszentren beziehungsweise Ärztehäuser.

„Dass derzeit relativ wenige Deals geclosed werden, bedeutet nicht, dass der Markt stillsteht“, unterstreicht Tölzel. Es befänden sich zurzeit diverse Einzelobjekte sowie größere Portfolios in der Vermarktung. „Bei einigen von ihnen erwarten wir bereits in den kommenden Wochen die Vertragsunterzeichnung. Zusätzlich dürfte zeitnah weiteres, sehr großvolumiges Produkt auf den Markt kommen. Das betrifft gleichermaßen Pflegeheime, Reha-Kliniken sowie betreutes Wohnen. Davon dürfte zwar nur ein Teil in die Abschlussbilanz für 2024 einfließen, dennoch rechnen wir mit einer deutlichen Marktbelebung im weiteren Jahresverlauf.“

Mit der Vermarktung großvolumiger Portfolios könnten auch internationale Investoren, die in der Vergangenheit häufig Großtransaktionen gestemmt haben, auf den deutschen Markt für Gesundheitsimmobilien zurückkehren. Nachdem in den Vorjahren ein beträchtlicher Anteil des Transaktionsvolumens auf internationale Akteure entfiel, waren sie im ersten Quartal 2024 gänzlich unbeteiligt.

Preisfindungsprozess bei Value-add-Produkten nähert sich dem Ende

Auffallend ist die Fokussierung auf die Risikoklasse Core-plus, die den gesamten Quartalsumsatz ausmacht. „Im Core-Segment ist die Preisfindung nach wie vor schwierig. Zwar haben die Verkäufer ihre Preiserwartungen teilweise deutlich nach unten korrigiert, allerdings ist die Preiselastizität insbesondere bei Projektentwicklern aufgrund der gestiegenen Baukosten begrenzt. Im Value-add-Segment beobachten wir dagegen, dass sich Käufer und Verkäufer langsam auf ein Preislevel einigen“, erläutert Tölzel.

Auf der Käuferseite dominierten im ersten Quartal Asset-Manager mit einem Anteil von rund zwei Dritteln, gefolgt von Spezialfonds mit einem Viertel. Bei den Verkäufern bevorzugte der Großteil, anonym zu bleiben, etwa 30 Prozent entfielen auf Immobilienunternehmen.

Verbesserte Abschreibung könnte für Sonderkonjunktur sorgen

Zu einer Marktbelebung dürften Tölzel zufolge auch die verbesserten steuerlichen Abschreibungsmöglichkeiten beitragen. Insbesondere bei Pflegeheimen und betreutem Wohnen könnten Aufteilermodelle attraktive Steuervorteile für Privatanleger bieten. „Wir erwarten, dass entsprechende steuermotivierte Fonds vermehrt an den Start gehen werden. Das könnte zu einer kleinen Sonderkonjunktur für den Healthcare-Investmentmarkt führen.“

Quelle: JLL