Nach einem verhaltenen Jahresauftakt mit geringer Transaktionstätigkeit hat sich der deutsche Wohninvestmentmarkt im zweiten Quartal 2024 spürbar belebt. Die Abschlüsse* summierten sich von April bis Juni auf 2,6 Milliarden Euro, womit das Ergebnis des Vorquartals (0,8 Milliarden Euro) um mehr als das Dreifache übertroffen wurde. Im Vergleich zum Vorjahreszeitraum (2,36 Milliarden Euro) ergibt sich ebenfalls ein – wenn auch nur kleines – Plus von elf Prozent.

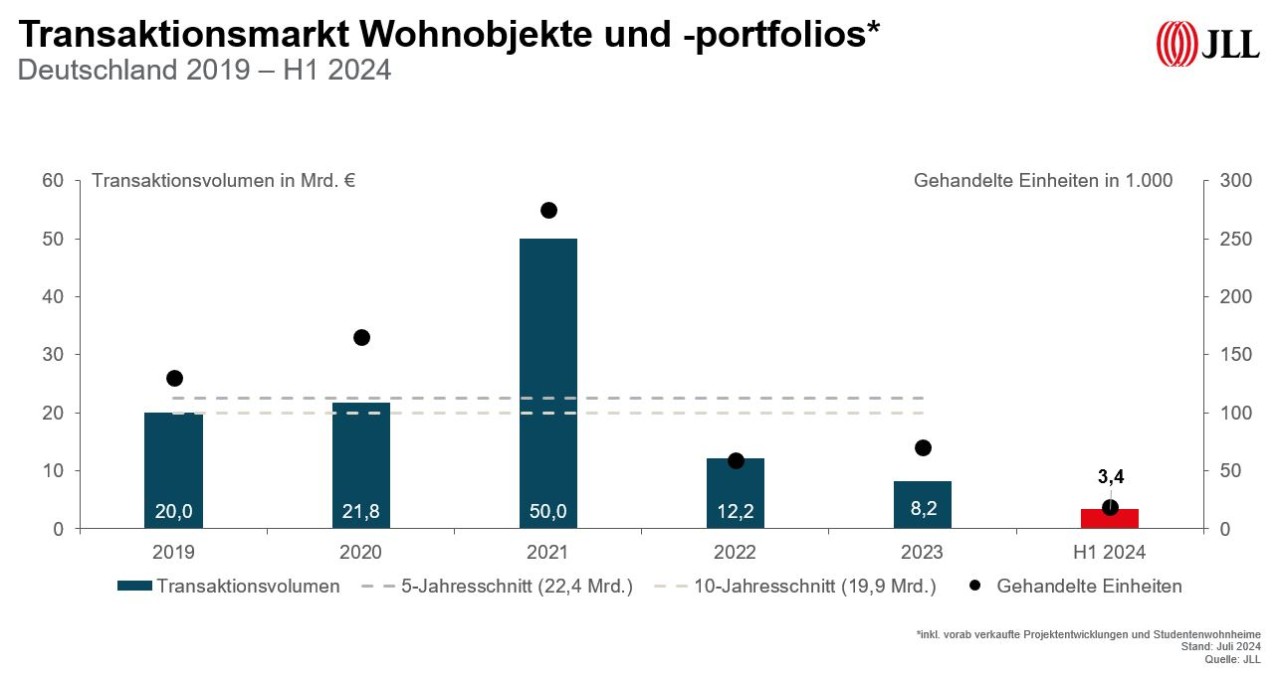

Für das erste Halbjahr 2024 steht somit ein Ergebnis von 3,4 Milliarden Euro, knapp ein Viertel weniger als vor einem Jahr (4,5 Milliarden Euro). Insgesamt wurden 18.900 Wohneinheiten gehandelt, davon knapp 15.000 im zweiten Quartal. Im ersten Halbjahr 2023 waren es 20.500 Einheiten gewesen.

„Bereits zum Jahresbeginn hatten wir eine höhere Marktdynamik und ein gestiegenes Investoreninteresse wahrgenommen. Aufgrund der zuletzt längeren Transaktionsprozesse hat sich diese positive Entwicklung allerdings erst zeitverzögert im zweiten Quartal in Form von gestiegenen Abschlussvolumina niedergeschlagen“, kommentiert Michael Bender, Head of Residential JLL Germany, die Statistik.

Die Belebung des Marktgeschehens wird vor allem mit Blick auf die getätigten Transaktionen deutlich. Im zweiten Quartal wurden 80 Abschlüsse gezählt, fast doppelt so viele wie zum Jahresauftakt (45) und rund die Hälfte mehr als im Vorjahresquartal. Damit erreicht die Marktaktivität in etwa das Niveau des fünfjährigen Durchschnittswerts der vergangenen zweiten Jahresquartale (87 Transaktionen).

Allerdings ist der Wohninvestmentmarkt im Unterschied zur vergangenen Marktphase durch eine hohe Kleinteiligkeit geprägt. Jede zweite Transaktion im zweiten Quartal entfiel auf die Größenordnung kleiner als zehn Millionen Euro; im Schnitt lag die Dealgröße bei rund 33 Millionen Euro. Ursächlich dafür ist neben einer höheren Unsicherheit bei großvolumigen Transaktionen insbesondere die Dominanz eigenkapitalstarker Akteure, die kleinteilige Investments bevorzugen.

Dass aber auch wieder großvolumige Transkationen möglich sind, belegen zwei Deals in Berlin, die zugleich die beiden größten Abschlüsse im zweiten Quartal waren: Die kommunale Wohnungsbaugesellschaft Howoge hat rund 4.500 Wohneinheiten für rund 700 Millionen Euro von Vonovia erworben. Zudem verkaufte Trei Real Estate drei Neubaukomplexe in den Bezirken Prenzlauer Berg und Mitte mit 544 Wohnungen an Meag.

Risiko- und Käuferprofile wachsen in die Breite

Als einen weiteren Beleg dafür, dass sich der Wohninvestmentmarkt weiter normalisiert, wertet Helge Scheunemann, Head of Research JLL Germany, die zunehmende Heterogenität der Käuferprofile. So entfielen im ersten Halbjahr rund 34 Prozent der Käufer auf die Kategorie Asset- und Fondsmanager, 19 Prozent auf Immobilienunternehmen und rund 33 Prozent auf kommunale, gemeinnützige Wohnungsunternehmen. „Bei den Risikoprofilen sehen wir ebenfalls eine breitere Auffächerung als zuletzt. Auch Core-Produkte sind nun wieder marktgängig“, sagt Scheunemann. Insgesamt nähert sich die Verteilung der Anteile wieder dem Durchschnitt der vergangenen fünf Jahre an: Im Fokus stehen nach wie vor Core-plus-Produkte mit einem Anteil von 62 Prozent (53 Prozent im Fünfjahresdurchschnitt), gefolgt von Core-Objekten mit 27 Prozent (36 Prozent im Fünfjahresdurchschnitt) sowie Value-add-Transaktionen, die mit neun Prozent wieder im langjährigen Durchschnitt (zehn Prozent) und damit deutlich über dem Vorjahreswert von drei Prozent liegen.

Bei der Auswahl der Investitionsstandorte konzentrieren sich die Akteure dagegen weiterhin auf die Metropolregionen. Die sieben A-Städte Berlin, Düsseldorf, Frankfurt, Hamburg, Köln, München und Stuttgart hatten im zweiten Quartal einen Anteil am Transaktionsvolumen von knapp 58 Prozent und damit deutlich mehr als im Fünfjahresdurchschnitt (36 Prozent). „Die kleineren Märkte sind nicht nur erklärungsbedürftiger, sondern bergen aufgrund des geringeren Transaktionsvolumens auch ein höheres Liquiditätsrisiko, das sich mittelfristig auch nicht auflösen dürfte, da diese Märkte schlichtweg deutlich seltener im Ankaufsprofil vieler Investoren auftauchen“, erläutert Scheunemann.

Das gestiegene Interesse an Wohninvestments fußt laut Dr. Sören Gröbel, Director of Living Research JLL Germany, unter anderem auf den positiven realwirtschaftlichen Perspektiven. „Ein anhaltendes Ungleichgewicht zwischen Angebot und Nachfrage sorgt für eine hohe Dynamik bei der Entwicklung der Neuvertragsmieten, was höhere Bruttocashflows zur Folge hat. Auf der Kostenseite ist dagegen eine Abflachung der Dynamik zu beobachten. Flankiert wird diese Entwicklung von einem stabileren Finanzierungsumfeld. Gleichwohl agieren die Finanzierer weiterhin vorsichtig und achten insbesondere bei Neufinanzierungen auf die Objektqualität.“ Dies spiegelt sich etwa auch in der Renditeentwicklung wider.

Renditen entwickeln sich uneinheitlich – Spitzenrendite sinkt leicht

Bei der Renditeentwicklung ist wie bereits im Vorquartal eine uneinheitliche Entwicklung zu verzeichnen. Während mit den Spitzenprodukten (Top-Lage und Top-Qualität) in den sieben Immobilienmetropolen ein sehr kleines Teilsegment eine leichte Kompression erfährt und die mittlere Spitzenrendite im Vergleich zum Vorquartal um zehn Basispunkte auf 3,61 Prozent gesunken ist, steigt der objektbezogene Renditespread weiter an. In guten Lagen hat sich der Renditespread zwischen Objekten mit einer guten und einer durchschnittlichen Qualität zwischen dem zweiten Quartal 2022 und dem zweiten Quartal 2024 um rund 50 Basispunkte erhöht. „Wesentlicher Treiber der Rendite im Spitzensegment bleibt das aus Käufersicht ungünstige Verhältnis von Angebot und Nachfrage. Einer verstärkten Nachfrage nach ESG-konformen Produkten auf institutioneller Seite stehen perspektivisch eine ausgedünnte Pipeline im Wohnungsneubau und eine rückläufige Sanierungsquote im Wohnimmobiliensegment gegenüber“, verdeutlicht Gröbel.

Die aktuellen Rahmenbedingungen sprechen für eine fortschreitende Belebung des Wohninvestmentmarkts. Einerseits habe sich laut Gröbel das Delta zwischen Buchwert und Marktwert verringert, „wenngleich es an einigen Stellen immer noch ein Hemmnis für erfolgreiche Verkäufe darstellen kann“. Andererseits bestehe weiterhin ein hoher Liquiditätsbedarf, beispielsweise im Segment der offenen Immobilienfonds, die in der Folge auch in der zweiten Jahreshälfte marktfähiges Produkt auf den Markt schieben dürften. Zudem sorgten die hohen Mietsteigerungen im Neubausegment, eine sich verbessernde Verkaufssituation am Wohneigentumsmarkt und eine verbesserte Kostensituation dafür, dass in der zweiten Jahreshälfte auch Projektentwickler wieder vermehrt auf der Käuferseite auftreten dürften und damit auch Forward-Deals wieder interessanter werden.

Michael Bender bringt noch einen weiteren Punkt ins Spiel: „Mit einer zunehmenden Normalisierung des Marktes dürften auch die Immobilienunternehmen, die zuletzt hauptsächlich auf der Verkäuferseite unterwegs waren, sukzessive auch wieder zu Käufern werden. Erste Beispiele sehen wir bereits. Aufgrund dieser positiven Vorzeichen rechnen wir mit einer weiter zunehmenden Marktaktivität im Jahresverlauf. Das Transaktionsvolumen könnte auf Jahressicht die Marke von zehn Milliarden Euro erreichen.“

* Verkauf von Wohnungspaketen und Studentenheimen mit mindestens zehn Wohneinheiten und 75 Prozent Wohnnutzung sowie der Verkauf von Unternehmensanteilen mit Übernahme einer Kontrollmehrheit ohne Börsengänge

Quelle: JLL