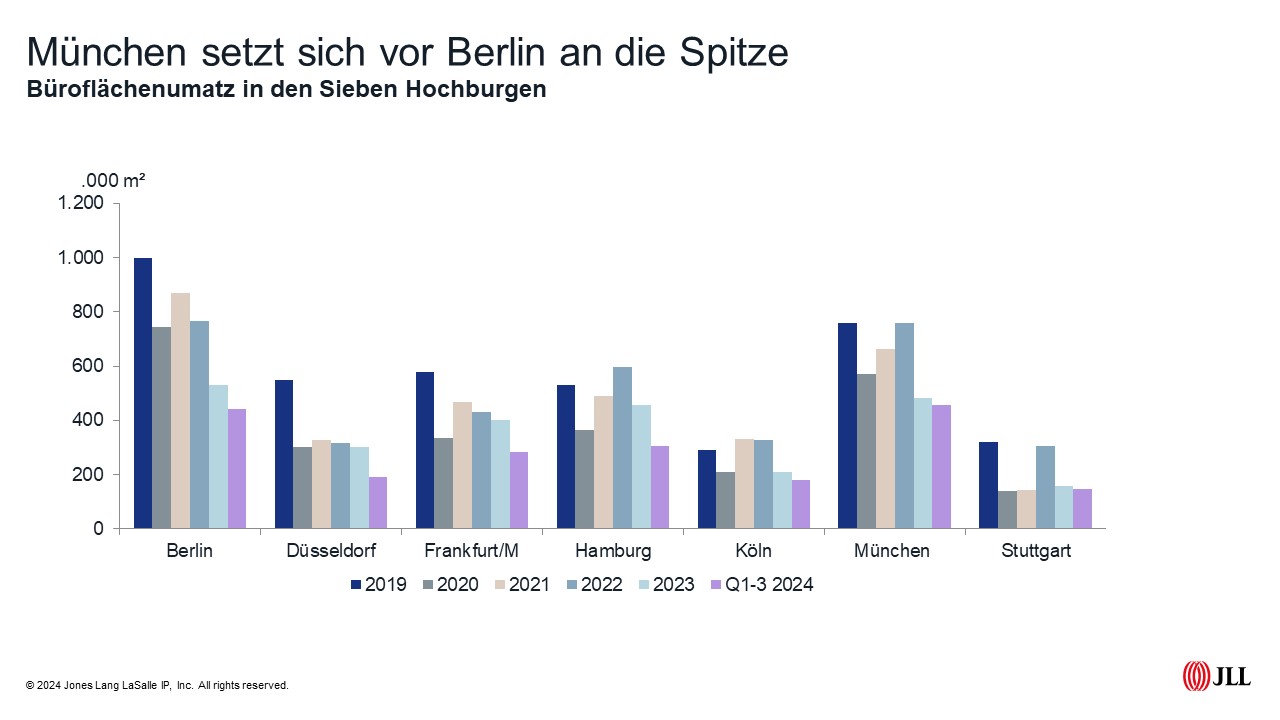

Mit einem Büroflächenumsatz von genau zwei Millionen m² in den sieben Immobilienhochburgen Deutschlands nach den ersten drei Quartalen 2024 scheint der Markt mit einem Plus von 13 Prozent gegenüber dem Vorjahr auf den ersten Blick ein positives Signal zu senden. Doch die gesamtwirtschaftlichen Rahmendaten mahnen zur Vorsicht, denn die Konjunktur in Deutschland entwickelt sich mehr und mehr zum europäischen Sorgenkind. Nachdem die meisten Wirtschaftsforschungsinstitute ihre Prognosen für dieses und auch für nächstes Jahr bereits gesenkt haben, zog nun auch die Bundesregierung in ihrer Herbstprognose nach.

„Kein Wachstum in diesem Jahr und nur ein leichtes Plus 2025. Und egal, welche Indikatoren man bemüht, die Einschätzung zur aktuellen Geschäftslage ist schlecht und auch die Erwartungen und Stimmungen in den deutschen Unternehmensetagen haben sich in den letzten Monaten weiter eingetrübt. Auch für den deutschen Büromarkt sind solche Nachrichten wichtig, denn: Je stärker die Wirtschaft wächst, desto mehr registrieren wir Anmietungsaktivitäten von Unternehmen“, analysiert Helge Scheunemann, Head of Research JLL Germany.

Steigt das BIP real um ein Prozent, steigt auch der Flächenumsatz im Schnitt zwischen fünf und zehn Prozent. Andersherum sinkt bei steigendem Kostendruck die Bereitschaft, in andere Flächen umzuziehen, solange die geschäftlichen Aussichten eingetrübt sind. Das ist die Theorie, denn neben dem BIP spielen natürlich noch andere unternehmensinterne Faktoren wie zum Beispiel das Auslaufen eines Mietvertrages, die Branche des Unternehmens, Home-Office-Regelungen und die Mietkosten in Relation zu anderen Kosten eine wesentliche Rolle.

Dr. Konstantin Kortmann, Country Leader JLL Germany und Head of Markets: „Auch wenn Bürokosten im Vergleich mit anderen Belastungen nicht die entscheidende Rolle spielen, so leidet die Umzugsmotivation derzeit doch unter dem Druck anderer Prioritäten wie Lohnkosten, Exportschwierigkeiten, politischer Unsicherheit, grüner Transformation oder Regulatorik. Da es oft um langfristige Entscheidungen geht, spielt die fehlende Planungssicherheit eine wichtige Rolle. Zudem ist es für diejenigen Unternehmen, die neue und nachhaltige Flächen anmieten möchten, aufgrund von Insolvenzen und Verschiebungen der Fertigstellungstermine immer schwerer, diese Pläne auch zu realisieren. Der deutsche Büromarkt befindet sich in einem Dilemma aus Nachfrageschwäche und Angebotsengpass, beides behindert mehr Dynamik in den sieben Immobilienhochburgen.“ Vor diesem Hintergrund mag der Flächenumsatz von zwei Millionen m² und das Plus gegenüber 2023 überraschen. Der Blick hinter die Kulissen offenbart aber einige wichtige Aspekte, die zeigen, dass der rein oberflächliche Blick oftmals nicht ausreicht.

Der erste Aspekt ist der immer noch verhältnismäßig gute Arbeitsmarkt: Zumindest die Dienstleister als wichtige Nachfragegruppe für Büroflächen signalisieren eine immer noch leicht positive Einstellungsbereitschaft. Zudem bleibt der Mangel an Fachkräften virulent und die Zahl der offenen Stellen liegt nach Erhebungen des IAB deutschlandweit bei immer noch 1,3 Millionen. „Berechnet man daraus den Anteil von Bürojobs, würde die Besetzung all dieser Jobs einen zusätzlichen Nachfragebedarf von rund 13 Millionen m² implizieren. Auch das ist nur Theorie, es zeigt aber das mögliche Potenzial, welches aktiviert werden kann, wenn die Konjunktur wieder anspringt“, prognostiziert Scheunemann.

Ein zweiter Aspekt ist die Rückkehr der Beschäftigten ins Büro. Diese hat an Fahrt aufgenommen und immer mehr Unternehmen gehen dazu über, wieder eine fixe Anzahl von Bürotagen festzulegen. Nach einer aktuellen JLL-Erhebung suchen Beschäftigte das Büro zurzeit an durchschnittlich 3,6 Tagen auf, im Schnitt 0,4 Tage mehr als noch 2023. Damit nähert sich der Wert schrittweise wieder den 4,0 Tagen von vor der Corona-Pandemie an. Die Belegungsquote hat sich innerhalb eines Jahres von 63 Prozent auf 72 Prozent ebenfalls relevant erhöht. „Damit einher kann ein wieder höherer Flächenbedarf gehen und in einen Umzug münden. Oder ein Umzug wird notwendig, wenn die Bestandsflächen veraltet sind und das Unternehmen seinen Mitarbeitern eine modernere und top ausgestattete Büroumgebung bieten möchte“, beobachtet Miguel Rodriguez Thielen, Head of Office Leasing JLL Germany, die aktuelle Marktlage.

Schließlich fördert der Blick in die Abschlussdetails einige größere Anmietungen der öffentlichen Hand zutage, so betrug der Umsatzanteil von Behörden zum Beispiel in Stuttgart im dritten Quartal rund 60 Prozent. Anmietungen von Bund, Ländern und Kommunen erfolgen oftmals konjunkturunabhängig und so bleibt abzuwarten, wie sich die Nachfrage in den nächsten Quartalen entwickeln wird.

„Für das letzte Quartal 2024 erwarten wir für die Big 7 einen Flächenumsatz in Höhe von knapp 700.000 m², das entspräche in der Gesamtbetrachtung des Jahres einem Volumen von 2,7 Millionen m² und einem Plus von sechs Prozent im Vergleich zum Vorjahr“, blickt Rodriguez Thielen auf die Zeit bis Jahresende.

Großanmietungen machen drittes Quartal zum bislang umsatzstärksten des Jahres

Beim aktuellen Dreivierteljahresergebnis zeigt der Blick auf die Hochburgen ein komplett anderes Bild als vor einem Quartal. So hat sich in Köln aus dem Minus zum Halbjahr nun ein deutliches Plus von 27 Prozent auf 180.000 m² ergeben. Ein überdurchschnittlich gutes drittes Quartal in Höhe von 104.000 m² mit fünf Vermietungen von mehr als 5.000 m² sorgte für diesen Wandel. Nach wie vor an der Spitze in Bezug auf die relative Zwölfmonats-Veränderung steht Stuttgart. Hier hat sich der Umsatz mit einem Zuwachs von 125 Prozent mehr als verdoppelt. Dieses Ergebnis wurde maßgeblich vom Abschluss der Landeshauptstadt Stuttgart (Öffentliche Verwaltung) über 26.400 m² im Bollwerk geprägt.

Spitzenreiter beim Flächenumsatz sind aber nach wie vor Berlin mit 442.000 m² und München mit sogar 456.000 m². In der bayerischen Landeshauptstadt steht damit ein kräftiges Plus von 34 Prozent. Das dritte Quartal war das bislang umsatzstärkste des Jahres und auch in München trugen zwei Großvermietungen jenseits der 10.000 m²-Grenze zu diesem Ergebnis bei.

„Über alle Städte hinweg beobachten wir, dass Nutzer mittlerweile realisiert haben, dass gute Flächen immer knapper werden. Viele Unternehmen haben sich daher nun für eine Anmietung entschieden, um ihren Mitarbeitern attraktive Flächen bieten zu können. Hinzu kommt, dass die im Laufe des Jahres vermehrt registrierten Großgesuche sich in einigen Märkten nun auch in konkreten Anmietungen gezeigt haben“, sagt Rodriguez Thielen. Und er ergänzt: „Als weiteren Trend sehen wir in Teilen auch eine erhöhte Bereitschaft seitens der Vermieter, sich auf kürzere und flexiblere Vertragslaufzeiten einzulassen. Auch das unterstützt die Abschlussaktivitäten.“

Verschiebung von Neubauprojekten erstmals wieder gestoppt

Sofern der ifo-Geschäftsklimaindex als Gradmesser herangezogen wird, zeigt dieser für das Bauhauptgewerbe auch im September ein leicht positiveres Bild. Der Teilindex ist erneut gestiegen, was auf weniger pessimistische Erwartungen zurückzuführen ist. Mit den laufenden Geschäften waren die Unternehmen allerdings nach wie vor unzufrieden. Der Auftragsmangel liegt hier wie Blei auf dem Sektor, auch wenn die Baukosten weiter nach unten tendieren. Der entsprechende Baupreisindex für Büroimmobilien legte im zweiten Quartal zwar nur noch um 3,1 Prozent zu – der schwächste Anstieg seit Anfang 2021 – doch es bleibt eben nach wie vor ein Anstieg.

„So bleibt die Lage für Entwickler nach wie vor problematisch und immer noch werden geplante Projekte entweder aufgegeben oder zeitlich verschoben. Damit kann es kurz- und mittelfristig zu Engpässen an Neubauflächen kommen mit entsprechenden Auswirkungen auf die Mietpreise“, erwartet Scheunemann. Immerhin wurden bis Ende September in allen Hochburgen zusammen 1,2 Millionen m² fertiggestellt, ein Plus von 40 Prozent gegenüber 2023. Und erstmals seit langem nimmt JLL-Analysen nach die Anzahl der verschobenen Projekte nicht zu. „Addiert man nämlich das bisherige Fertigstellungsvolumen zu den noch im Bau oder konkret in der Planung befindlichen Projekten bis Ende 2026 hinzu, kommt man auf rund fünf Millionen m² und das ist exakt der gleiche Wert, den wir auch vor drei Monaten ermittelt hatten“, sagt Scheunemann. Es bleibe aber abzuwarten, ob sich dieser Trend fortsetzen wird, aber für den Moment sei das erst einmal eine ermutigende Entwicklung – denn Verschiebungen oder Stopps von Projekten seien in den meisten Fällen Ausdruck einer Schieflage des Entwicklers.

Auch die Vorvermietungsquote hat sich auf gutem Niveau stabilisiert. In Bezug auf die bisher fertiggestellten 1,2 Millionen m² liegt diese bei 63 Prozent und damit auf dem gleichen Level wie ein Quartal zuvor. Und auch für das letzte Quartal 2024 stehen suchenden Unternehmen nur noch 44 Prozent dieser Flächen zur Verfügung, das heißt 56 Prozent sind bereits belegt.

Leerstände steigen etwas deutlicher an – Flächenbedarf der Unternehmen rückläufig

Trotz der relativ guten Umsatzentwicklung steigen die Leerstände in den sieben Hochburgen weiter. Dies hängt unmittelbar mit dem sich weiter fortsetzenden Trend der Verkleinerung der benötigten Büroflächen zusammen. Dabei gilt die Maxime: Qualität vor Quantität und bei einem Umzug werden oftmals größere Flächen zurückgelassen zugunsten kleinerer, neuerer und hochwertiger Flächen.

Insgesamt stehen suchenden Unternehmen in den sieben Hochburgen zum Ende des dritten Quartals 6,5 Millionen m² kurzfristig zur Verfügung, das sind nochmals rund 400.000 m² mehr als noch vor drei Monaten und entsprechen einem Plus von 22 Prozent gegenüber dem Vorjahresquartal. Die Quote liegt somit aktuell bei 6,6 Prozent, also 1,1 Prozentpunkte über dem entsprechenden Vorjahreswert. Innerhalb der Hochburgen zeigt sich eine große Spanne mit einer Leerstandsquote von 3,9 Prozent in Köln bis 10,6 Prozent in der rheinischen Nachbarmetropole Düsseldorf.

Etwas rückläufig zeigen sich derweil die Untermietflächen mit einem Volumen von 877.000 m² und einem Anteil von rund 13 Prozent am Gesamtleerstand.

„Als Fazit lässt sich sagen, dass die Schere zwischen Top-Objekten und Objekten mit schlechter Ausstattung weiter auseinanderdriftet. Nutzer sind immer seltener bereit, vor allem in B- oder C-Lagen Büros mit schlechter Ausstattung anzumieten, diese erhöhen somit aktuell den Leerstand. Damit ergibt sich einerseits ein steigender Investitionsdruck bei nicht nachhaltig nutzbaren Immobilien und andererseits steigt die Auswahl an sehr günstigen Büroflächen“, fasst Miguel Rodriguez Thielen zusammen.

Weitere Zuwächse bei den Spitzenmieten

Die hohe Nachfrage nach Top-Flächen in den besten Innenstadtlagen sorgt für weiter steigende Spitzenmieten. Im dritten Quartal hat JLL Zuwächse in fünf der sieben Metropolen registriert, nur in Köln und Stuttgart blieben die Werte unverändert. „Der JLL-Spitzenmietpreisindex steigt weiter auf 286,1 Punkte und zieht damit im Jahresvergleich um 4,7 Prozent an. Bis zum Ende des Jahres erwarten wir einen weiteren Mietpreisanstieg, so dass für 2024 insgesamt ein Plus von mehr als sechs Prozent über alle sieben Hochburgen hinweg erreicht wird“, gibt Helge Scheunemann einen Ausblick.

Quelle: JLL