Mit der ersten Leitzinssenkung der EZB seit März 2016 läutete die EZV vergangene Woche eine Wende ihrer bisherigen Zinspolitik ein. Mehr noch: Diese Wende wird durch weitere Anpassungen – wahrscheinlich mit 0,25% Schritten – im Laufe der 2. Jahreshälfte an Dynamik gewinnen, wenngleich sich die Inflation, insbesondere die Kerninflation, weiter hartnäckig zeigen dürfte.

Trotzdem ist diese Leitzinssenkung ein erstes, positives Signal mit messbaren Effekten auf die Immobilienmärkte und ihre Akteure, welches sich bei genauerer Analyse in drei Phasen einteilen lässt:

Phase 1: „Euphorie schlägt Zahlen” bei Investoren, primär aufgrund des psychologischen Effekts. Dieser wird – folgt man den Ankündigungen – bis Ende des Jahres anhalten. Die ersten Investoren werden wieder aktiv.

Phase 2: „Back on track in 2025” – messbares Einpendeln des “neuen” Preisniveaus bei Finanzierungen und starkes Anziehen der Transaktionsaktivitäten an den Immobilienmärkten.

Phase 3: „Bereinigungsprozess” an den Immobilienmärkte in den kommenden Quartalen – notleidende Kreditengagements und lnsolvenzen bleiben weiter erhalten, die Marktdynamik speist sich aus Opportunitäten.

Im aktuellen CATELLA FINANCE FOCUS #01/24 beschäftigen wir uns ausführlich mit der 3. Phase, den notleidenden Kreditengagements. Denn während der historisch einmaligen Zeit sehr niedriger Zinssätze vergaben Banken und alternative Kreditgeber im großen Stil Immobilienkredite mit extrem hohen Beleihungsausläufen („LTVs“ von über 80-90 %) ohne zusätzliche Sicherheiten oder Garantien (so genannte „Non-Recourse“-Kredite). Infolge der extremen Veränderung der Zinspolitik und der Renditen konnte ein rascher Rückgang der Immobilienwerte und -preise beobachtet werden. Infolgedessen überstieg der Betrag der ausstehenden Verbindlichkeiten nicht selten den aktuellen Marktwert der als Sicherheit verpfändeten Immobilien. Projektentwickler und Bauträger versuchen sich getreu dem Motto „Survive till `25“ mit kurzfristigen Überbrückungskrediten zu teils horrenden Zinssätzen über Wasser zu halten, in der Hoffnung, dass zukünftige Zinssenkungen der EZB die Preise für Immobilien wieder steigen lassen und damit doch noch einen Exit zu schaffen.

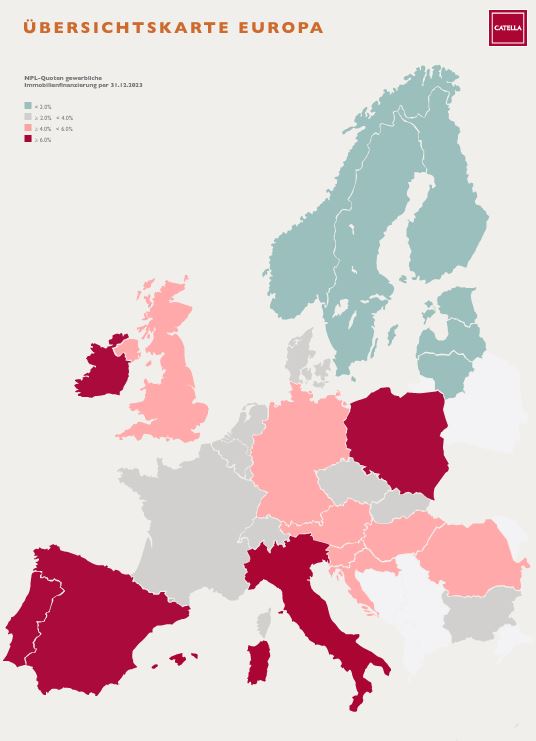

Bestandshalter stehen nun vor der Herausforderung der Darlehensprolongationen, welche aufgrund restriktiverer Kreditvergabestandards auch keine Selbstläufer mehr sind. Gleichzeitig vermindern die massiv gestiegenen Zinskosten den Objekt-Cash-flow und damit einhergehend den Spielraum für dringend benötigte Bestandsinvestitionen, um die Gebäude für ein geändertes Nutzerverhalten sowie energetisch zu transformieren. Nachdem sich die non-performing loan (NPL)-Quoten erst mit einer gewissen Zeitverzögerung zu den fundamental geänderten Rahmenparametern messen lassen, gehen wir von einem weiter beobachtbaren Anstieg notleidender Kredite bis mind. 2026 aus.

Quelle: Catella