Die zu erwartende Rezession der deutschen Wirtschaft in den kommenden Quartalen sorgt für eine anhaltende Krisenstimmung auf den Finanzierungsmärkten. Der Deutsche Immobilienfinanzierungsindex (Difi)*, ein von JLL und dem Leibniz-Zentrum für Europäische Wirtschaftsforschung (ZEW) quartalsweise erhobener Stimmungsindikator für die gewerbliche Immobilienfinanzierung, ist zum dritten Mal in Folge gesunken. Der Index sinkt im dritten Quartal 2022 um sechs Punkte auf minus 50,5 Punkte. Damit wurde zumindest der rasante Stimmungsabfall im zweiten Quartal, als der Index um über 50 Punkte eingebrochen ist, deutlich abgebremst.

Der Difi bildet die Einschätzungen von Finanzierungsexperten ab. Bewertet werden die Lage am Kreditmarkt in den vergangenen sechs Monaten und die erwartete Entwicklung in den kommenden sechs Monaten. Der Indexwert wird aus dem Saldo zwischen positiven und negativen Antworten gebildet.

Die aktuelle Lage wird nach wie vor schwächer eingeschätzt als der Ausblick. Der Situationsindikator verliert im Vergleich zum Vorquartal 6,4 Punkte und steht nun bei minus 59,7 Punkten, der Erwartungsindikator verschlechtert sich um 5,7 Punkte auf minus 41,2 Punkte. „Energiekrise, Zinserhöhungen und die schlechten wirtschaftlichen Aussichten drücken immer stärker auf die Stimmung der Immobilienfinanzierer. Aktuell gibt es viel Schatten und wenig Licht“, kommentiert Helge Scheunemann, Head of Research JLL Germany.

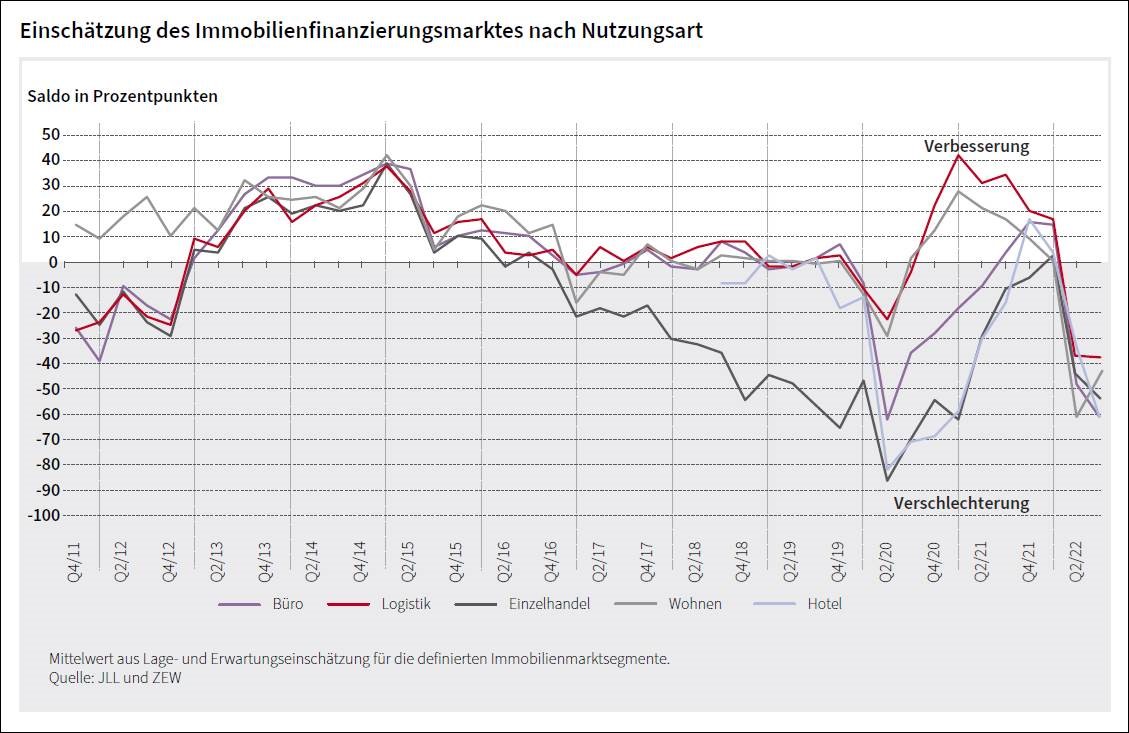

Besonders schwach werden die momentanen Finanzierungsbedingungen am Büro- und Hotelsektor eingeschätzt. Hier rutscht der Teilindex auf einen Saldo von minus 76,9 (Büro) und minus 69,5 (Hotel) Punkten ab. Zuversichtlicher als im Vorquartal blicken die Marktteilnehmer dagegen auf Wohnimmobilien, wenngleich auch hier die Gesamteinschätzung mit minus 55,6 Punkten deutlich negativ ist. Am besten werden die Finanzierungschancen für Logistikimmobilien beurteilt (minus 42,4 Punkte).

Ein ähnliches Bild ergibt sich beim Ausblick auf die kommenden sechs Monate. Die befragten Finanzierungsexperten favorisieren hier die Sektoren Wohnen und Logistik, wobei insbesondere der Wohnungsmarkt deutlich positiver als im zweiten Quartal bewertet wird.

Dennoch dürften vor allem Bestandshalter bei anstehenden Refinanzierungen infolge gestiegener Kreditzinsen Probleme bekommen. „Viele werden das nicht aus freien Mitteln bewerkstelligen können. Entweder schießen sie Eigenkapital nach oder sie beschaffen sich frische Liquidität durch den Verkauf von Bestandsportfolios“, sagt Timo Wagner, verantwortlich für Debt Advisory bei JLL in Deutschland. Letzteres dürfte seiner Ansicht nach die wahrscheinlichere Variante sein. „In den kommenden sechs bis zwölf Monaten rechne ich deshalb mit dem einen oder anderen Notverkauf.“

Ein paar mehr Lichtblicke gibt es dagegen an den Refinanzierungsmärkten. So hat sich die Situation bei Einlagen und Pfandbriefen deutlich verbessert. Beide Segmente haben es im Saldo in den positiven Bereich geschafft – sowohl was die aktuelle Lage als auch was den Ausblick betrifft.

Am schlechtesten werden insgesamt Immobilienaktien bewertet. Aufgrund des verbesserten Ausblicks kann sich der Mittelwert aus Lage- und Erwartungsindikatoren in diesem Segment immerhin von seinem Allzeittief im zweiten Quartal 2022 entfernen und steigt auf minus 56,7 Punkte.

Bei den Beleihungsausläufen (LTV) zeigen sich die Finanzierer einzig bei Wohnimmobilien kulanter als im Vorquartal. In diesem Marktsegment stiegen die markttypischen LTVs um knapp zehn Prozentpunkte auf etwas unter 70 Prozent, während sie bei allen anderen Nutzungsarten nachgaben, insbesondere bei Logistikimmobilien und Hotels. „Damit nähern sich die LTVs im dritten Quartal wieder den Einschätzungen aus dem vierten Quartal 2021 an. Die niedrigsten LTVs finden sich bei der Nutzungsart Hotel, die höchsten bei der Nutzungsart Wohnen“, fasst Frank Brückbauer vom Department International Finance and Financial Management beim ZEW, die Einschätzungen zusammen.

Die Kreditmargen haben sich im Vergleich zum Vorquartal nur geringfügig verändert. Für Wohnimmobilien verlangen die Banken etwas weniger Marge, für alle anderen Nutzungsarten gibt es dagegen zumindest im Value-add-Segment einen Aufschlag. Bei Core-Immobilien gewähren die Kreditgeber dagegen auch bei Einzelhandelsimmobilien einen moderaten Preisnachlass im Vergleich zum zweiten Quartal dieses Jahres.

Quelle: JLL